Блок Прогнозный баланс

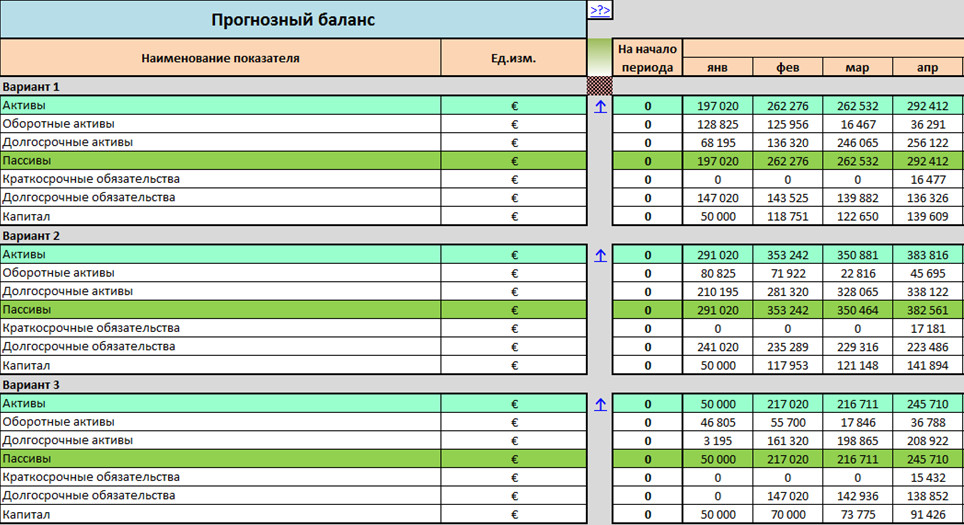

Прогнозный баланс в финансовой модели Excel строится автоматически, исходя из данных, которые были внесены в модель ранее. Соответственно, заносить какие-либо данные в этом блоке вам не нужно. В этой инструкции я подробно остановлюсь на каждой строке баланса, и объясню, из чего состоят Активы и Пассивы.

Прогнозный баланс в финансовой модели Excel строится автоматически, исходя из данных, которые были внесены в модель ранее. Соответственно, заносить какие-либо данные в этом блоке вам не нужно. В этой инструкции я подробно остановлюсь на каждой строке баланса, и объясню, из чего состоят Активы и Пассивы.

Чтобы перейти к работе над прогнозным балансом, необходимо открыть блок «13. Баланс» на листе «Исходные данные»:

После чего вы перейдете к сводному балансу вашей финансовой модели:

Развернутый прогнозный баланс отражен на листе «11.3.Баланс» (для соответствующего варианта):

На этом примере мы и рассмотрим, каким образом строится баланс в финансовой модели.

1. Активы

Активы состоят из Оборотных средств и Долгосрочных активов:

1.1. Оборотные активы включают в себя следующие строки:

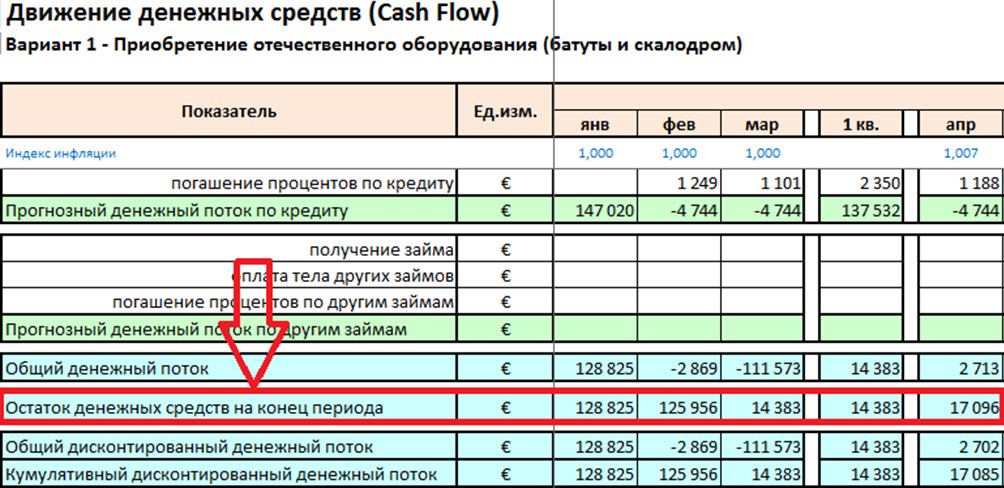

— Денежные средства – это остаток денежных средств, который был сформирован на листе «11.2.CF (В-1)»

Вот мой пример:

— Запасы – данная строка предназначена для отражения складских запасов, но с целью упрощения работы с этой финансовой моделью, при необходимости, запасы материалов отражаются в денежном эквиваленте в блоке «Операционные расходы».

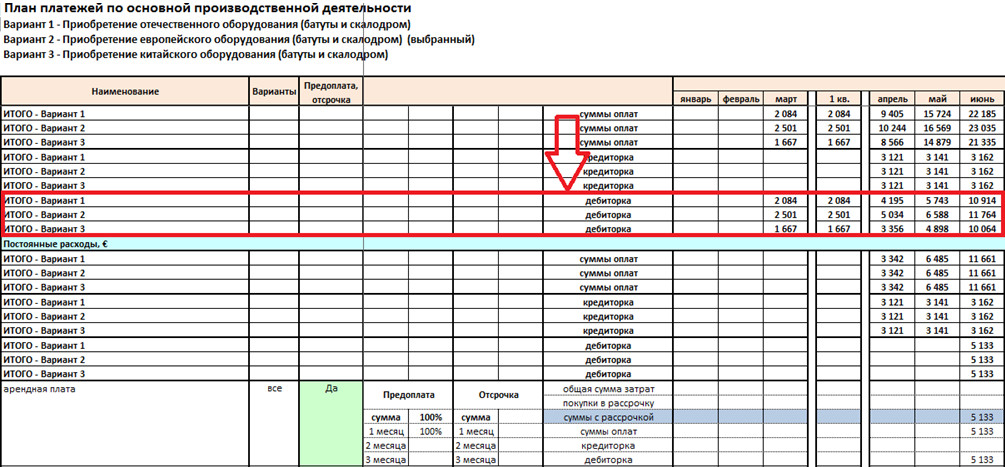

— Дебиторская задолженность – говоря простым языком – это средства, которые должны нам. Сюда входят: Дебиторская задолженность от продажи товаров или услуг в рассрочку + Возврат НДС (если таковой имеется) + Предоплата за сырье и материалы, заложенная в операционных расходах

Вот мой пример:

— Прочие краткосрочные активы – данная строка в этой финансовой модели не задействована. При необходимости вы можете заполнить ее самостоятельно, если ваш проект этого требует в обязательном порядке.

1.2. Долгосрочные активы

— Основные средства – эта строка рассчитывается по формуле: Основные средства за предыдущий месяц + Инвестиционный денежный поток – Амортизация.

Вот мой пример:

Покажу на примере февраля.

К цифре за январь прибавляем инвестиционный денежный поток за февраль.

Минус амортизация за февраль (в моем случае, амортизация в феврале еще не начисляется).

— Прочие долгосрочные активы – эта строка в данной финансовой модели не задействована.

2. Пассивы

Пассивы состоят из Краткосрочных обязательств, Долгосрочных обязательств и Капитала:

2.1. Краткосрочные обязательства

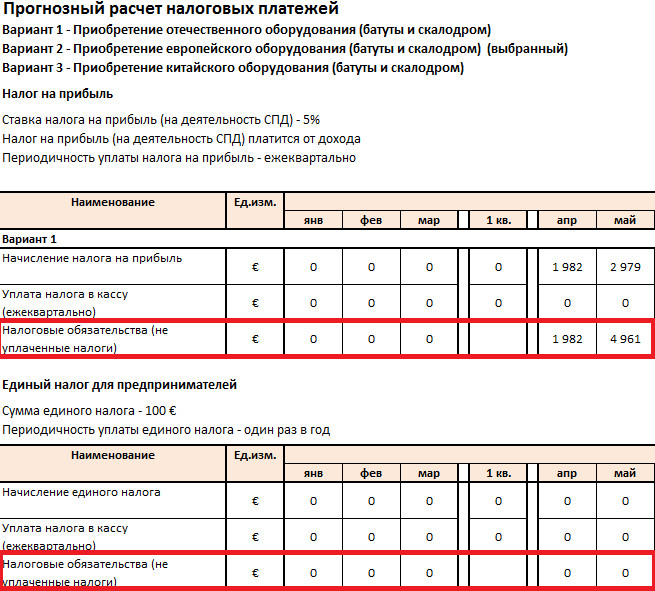

— Краткосрочная кредиторская задолженность – эта строка включает в себя Начисленную заработную плату (с учетом начислений) за текущий месяц + Обязательства по уплате налога на прибыль и НДС (только у плательщиков НДС) + Начисленные дивиденды + Кредиторская задолженность по платежам на операционные расходы

Мой пример:

— Прочие краткосрочные обязательства – эта строка в построении баланса в данной финансовой модели не задействована.

2.2. Долгосрочные обязательства

— Обязательства по кредитам и займам – это Остаток долга по кредиту + Остаток долга по другим займам (в моем проекте других займов нет)

Мой пример:

— Прочие краткосрочные обязательства – данная строка в модели не используется.

2.3. Капитал

— Уставный капитал – рассчитывается по формуле: Уставный капитал за предыдущий месяц + Сумма денежных средств собственных, партнеров и инвесторов.

Вот мой пример:

Для примера возьму февраль.

К капиталу за январь прибавляем сумму вложенных денежных средств за февраль.

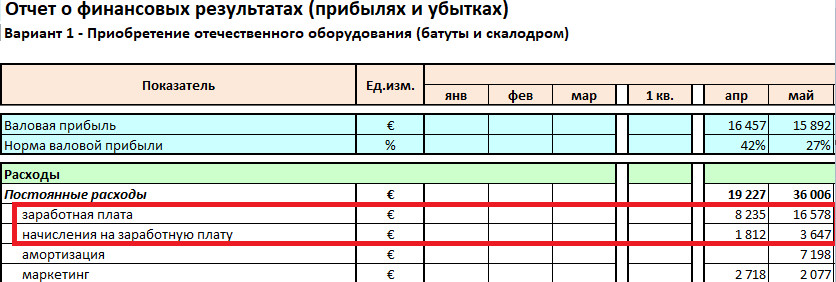

— Нераспределенная прибыль – это накопительная нераспределенная прибыль, которая подтягивается с листа «11.1.PnL (В-1)».

В результате, баланс считается построенным правильно, когда Активы равны Пассивам.

Скачать готовую финансовую модель можно здесь

Видеоинструкция по работе с блоком Прогнозный баланс

| << Инструкция блока №12 |

Все анонсы новых постов и инструкций после публикации я выставляю на странице блога в Facebook.

Хотите первым узнать о новой публикации на моем блоге, подписывайтесь на страницу блога в Facebook!

Если материал поста был для Вас полезен, поделитесь ссылкой на него в своей соцсети:

При использовании материалов сайта наличие активной ссылки на www.blogbusiness.com.ua обязательно